Ещё в рамках своей предвыборной кампании президент США, Дональд Трамп, в качестве одного из приоритетов своей политики обозначил налоговую реформу, сущность которой сводится к сокращению налоговой нагрузки на бизнес и капитал. Такой настрой вполне логичен, учитывая, что нынешний президент США является представителем бизнес – среды. В этом отношении политика Д. Трампа близка экономической политике Рональда Рейгана (40 – й президент США), так называемой Рейганомике. Рейганомика, в свою очередь, основана на экономической теории предложения (supply – side economics), суть которой состоит в том, чтобы стимулировать экономический рост и развитие посредством снижения налогов для производителей, обеспечивающих предложение товаров и услуг на рынке, и сокращения регуляторной нагрузки со стороны государства. Согласно данной теории, при низких налогах, у производителей на руках остаётся больше свободных денежных средств, которые они вкладывают в свой бизнес и расширяют его. В результате данного процесса, выигрывают все участники рынка: предприниматель получает больше прибыли, расширяя свой бизнес, он нанимает больше работников, количество безработных падает, у людей появляется доход, который, в свою очередь, стимулирует спрос, а спрос стимулирует предложение и т.д. То есть, сократив налоговую нагрузку на бизнес, государство тем самым увеличивает благосостояние всего общества. Такое явление в экономической теории называется «просачиванием благ сверху вниз» (trickle – down economics).

Цель налоговой политики Д. Трампа ясна – стимулировать рост благосостояния людей посредством налогового стимулирования бизнеса.

Теперь разберёмся, какова цель налоговой политики стран – участниц Евразийского экономического союза (ЕАЭС).

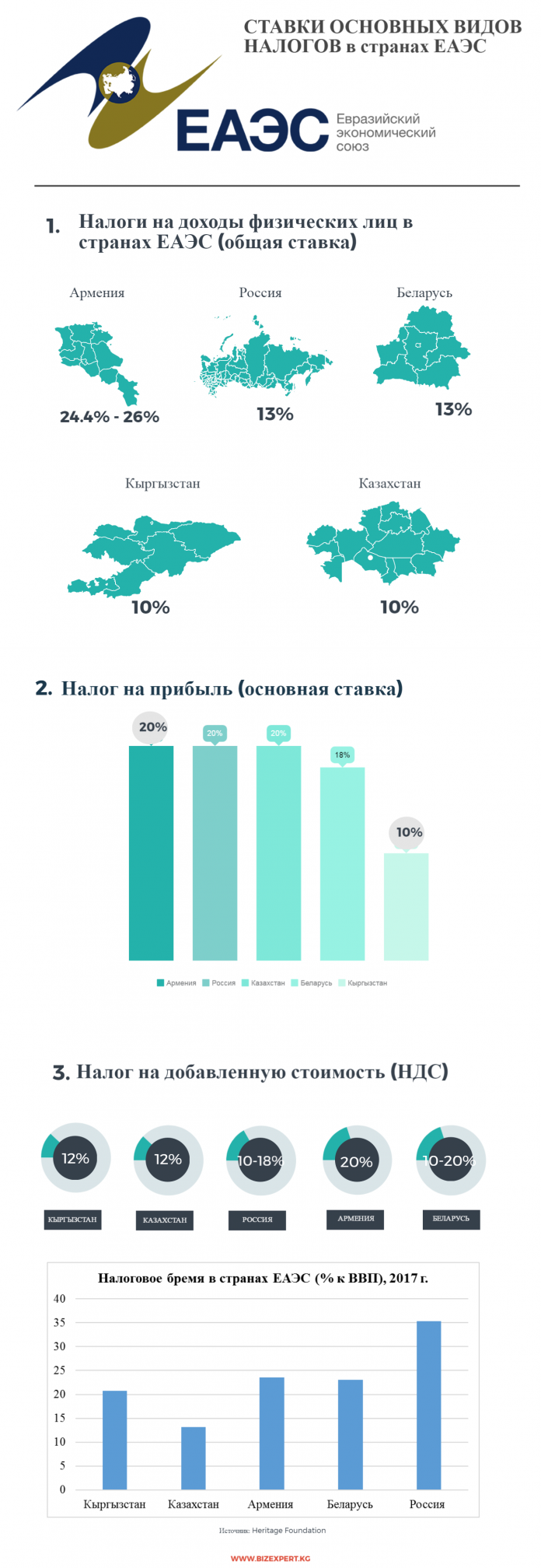

Одним из индикаторов налоговой политики страны является налоговая нагрузка, которая измеряется в процентах к ВВП. Из стран ЕАЭС наименьшая налоговая нагрузка по итогам 2015г. была характерна для Казахстана и составляет 13.2% (см. Рис. 1), а самая высокая налоговая нагрузка характерна для экономики России (35.3%). На этой же диаграмме можно увидеть уровень ВВП на душу населения, который является одним из основных показателей экономической деятельности страны. Рост ВВП на душу населения сигнализирует присутствие экономического роста, а также рост производительности труда. ВВП на душу населения иногда используется в качестве индикатора уровня жизни, а также, высокий ВВП на душу населения в стране положительно влияет на уровень жизни в целом в стране.

Рис. 1

Эффективность экономик стран ЕАЭС широко разбросана и имеет огромный разрыв, демонстрирующий несовместимость равных условий функционирования экономик без дополнительных мер поддержки для более слабых экономик, чтобы обеспечить эффективность интеграции, иначе это чревато расколом интеграции и разрушения национальных экономик. Например, Кыргызстан и Россия не могут функционировать в одинаковых условиях регулирования и вести одинаковую модель интеграции. При таком разрыве требует дифференцированный подход в процессе интеграции. Одним из ярких примеров интеграции по идентичной модели является отрицательный опыт интеграции Балканских стран в Европейский Союз, а также процесс ассоциации стран Восточного Партнерства с Европейским Союзом по стандартной модели интеграции Европейского союза, которая привела к Украинскому кризису. Опыт этих стран подтвердил заведомую провальность аппроксимации и имплементации стандартной модели на всех странах в интеграционных процессах. У каждой из экономик есть свои уникальные качества и свойства, а также разные условия функционирования, которые нельзя пренебрегать при интеграции. Поэтому странам ЕАЭС необходимо задуматься об эффективности интеграционной модели, которую сейчас применяют страны-участницы Союза.

На данной диаграмме ярко выделяется эффективность экономики Казахстана, которая ведет политику сокращения налоговая нагрузки в целях стимулирования предпринимательской активности в стране и переход его на индустриальную основу. Благодаря эффективной налоговой политике, которая сопровождается дополнительными мерами поддержки бизнеса ВВП на душу населения в Казахстане в 2015г. составил 10510 долларов США в год. Благодаря поддержке производства и экспорта экономика страны укрепляет свои позиции. У Кыргызстана же напротив фискальная политика не ориентирована на переход к производственной экономике, следовательно, экспорт тоже слабый, т.к. налоговые режимы не ориентированы на поддержку производственно-промышленных зон (ППЗ) и СЭЗ. Свидетельством тому является тот факт, что в Кыргызстане все еще не утвержден закон о ППЗ, т.е. нет правовых условий для развития ППЗ. Стоит отметить, что у Кыргызстана отсутствует политика дифференциального подхода в управления территориями, для которых характерна яркая сегрегация. Например, средняя заработная плата в Иссык-Кульской области исчисляется на основе средней заработной платы по всей области, включая горнодобывающую компанию Кумтор (вклад которой составляет 8% от ВВП Кыргызстана), у которой размер заработной платы существенно выше заработной платы других предприятий области. В результате такого общего подхода предприниматели малого и среднего бизнеса вынуждены платить по идентичным ставкам и условиям, что и компания Кумтор.

Цели бюджетно — налоговой (фискальной) политики в странах — членах ЕАЭС.

Согласно Программе социально – экономического развития Республики Беларусь на 2016 – 2020 гг., в рамках бюджетно – налоговой политики страны планируется следующее:

- Сконцентрировать бюджетные средства на приоритетных направлениях социально – экономического развития.

- Сохранить социальную направленность бюджетных расходов.

- Увеличить долю бюджетных расходов на инновационное развитие.

- Обеспечить бездефицитный бюджет.

- Сократить государственный долг.

В рамках данной пятилетки налоговая политика будет направлена на поддержание такого уровня налоговой нагрузки, при котором возможно стимулирование экономического роста. Будет соблюдаться мораторий на повышение налоговых ставок и введение новых налогов и сборов. В целях стимулирования инвестиционной и инновационной деятельности планируется сохранить преференциальные режимы и пролонгировать сроки их действий.

Также планируется освободить некоторые холдинги от НДС внутри холдинговых оборотов по реализации товаров (работ, услуг).

Основные направления налоговой политики Российской Федерации на 2016 год и плановый период 2017 и 2018 гг. включают в себя:

- Недопущение увеличения налоговой нагрузки на экономику.

- Налоговое стимулирование инвестиций.

- Повышение эффективности системы налогового администрирования.

Согласно среднесрочному прогнозу социально – экономического развития Кыргызской Республики на 2016 – 2018 гг., основной целью макроэкономической политики является макроэкономическая стабильность и устойчивое развитие. Макроэкономическую стабильность планируется обеспечить, в частности, посредством изменений в фискальной политике. Данные изменения включают в себя:

- Улучшение налогового администрирования.

- Увеличение налогооблагаемой базы.

- Переход от социально ориентированного бюджета к бюджету развития.

Согласно Прогнозу социально – экономического развития Республики Казахстан на 2016 – 2020 гг., налоговая политика страны в среднесрочном периоде будет направлена на повышение эффективности налоговой системы, повышение конкурентоспособности налогового законодательства в рамках ЕАЭС. Одной из основных задач бюджетной политики будет концентрация бюджетных расходов на приоритетных направлениях социально – экономического развития. Планируется увеличить налогооблагаемую базу, а также уменьшить дефицит республиканского бюджета.

Фискальная политика Республики Армения нацелена на развитие и поощрение бизнеса, в частности, малого и среднего бизнеса. Также – на стимулирование инвестиционной деятельности. В фискальной политики Армении присутствует элемент социальной направленности.

Основные цели фискальной политики стран – членов ЕАЭС совпадают – это повышение эффективности налоговой системы (в частности, посредством упрощения налоговой системы), обеспечение стабильных доходов бюджета, увеличение налогооблагаемой базы (посредством вывода бизнеса из тени), налоговое стимулирование бизнес – среды, инвестиционной и инновационной деятельности, а также повышение конкурентоспособности налогового законодательства.